住宅ローンを申し込む時に気になるのが

「審査にとおるのか?」

「銀行はどういうところを審査しているのか?」

「銀行はどういうところを審査しているのか?」

「自分はいくら位の金額を申込み出来るのか?」

「もし住宅ローンの審査に落ちてしまったら、どうすればいいのか?」

などといった点ではないでしょうか?

それらの疑問に20年以上住宅ローンを取り扱ってきた、上級ファイナンシャルプランナー(CFP)の上野山がおこたえいたします。

住宅ローンの審査と流れ

住宅ローンは銀行に申込みしますが、

「審査は銀行で行われるのでしょうか?」また

「審査期間はどれくらいかかるのでしょうか?」

その点を踏まえ、住宅ローンの融資実行までの流れを説明します。

住宅ローンの審査はどこがするの?

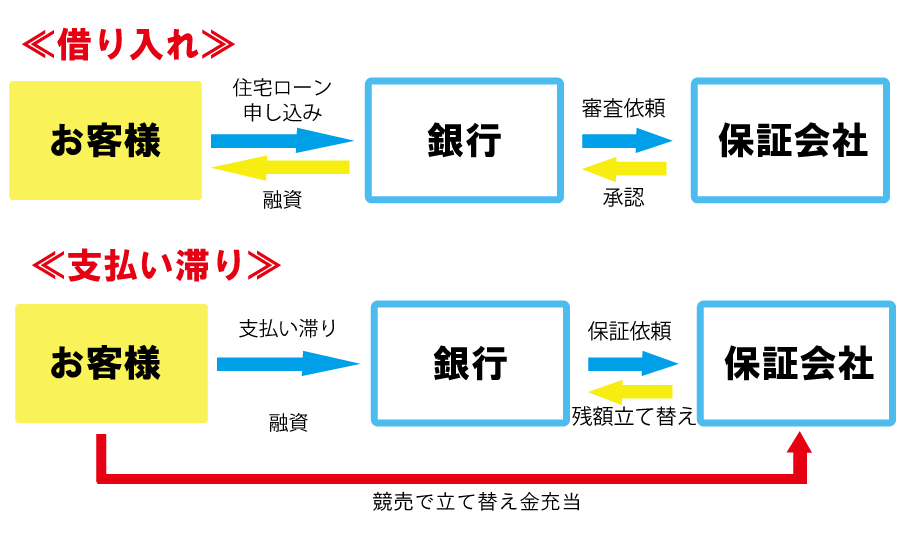

住宅ローンは銀行から借りますのでローンの審査は銀行がしていると思っている人が多いようです。

しかし、一般的には保証会社が審査を行っています。ここではそれぞれの融資の特徴などを見てみましょう。

住宅ローンの保証会社とは

一般的には、住宅ローンの審査は銀行ではなく保証会社が審査をします。住宅ローンの保証会社の多くは銀行の関連会社になっています。

住宅ローンを申し込んだら銀行の担当者は、書類の不備や漏れがないかチェックし、問題がなければ保証会社に書類を送り保証会社からの承認をもらう流れになります。

ですので、保証会社の保証を付けた場合、担保に差し入れる住宅の抵当権は保証会社の名前になります。

これにより、万一、住宅ローンの支払いが滞った場合、保証会社がかわりに銀行へ住宅ローンの残りの金額を全額立て替えて返済し、その後抵当権の実行(競売)を行い、売却した金額を立て替えたお金に充当するような仕組みになっています(求償権)。

保証会社がつくと連帯保証人なしで住宅ローンを借りることが出来ますが、保証会社に対して保証してもらうのでその分手数料が必要になってきます。この費用の事を「保証料」といい、保証料は住宅ローンの金額、借入期間で計算されます。

プロパー融資

プロパー融資とは、保証会社をつけずに銀行が直接住宅ローンを融資する方法になります。

ですので先ほどの保証料は不要ですが、その変わり連帯保証人を要求されるようになります。

ただし、このプロパー融資(直接融資)を行っている銀行は少ないです。

「事前審査」と「本審査」の2段階審査になっている

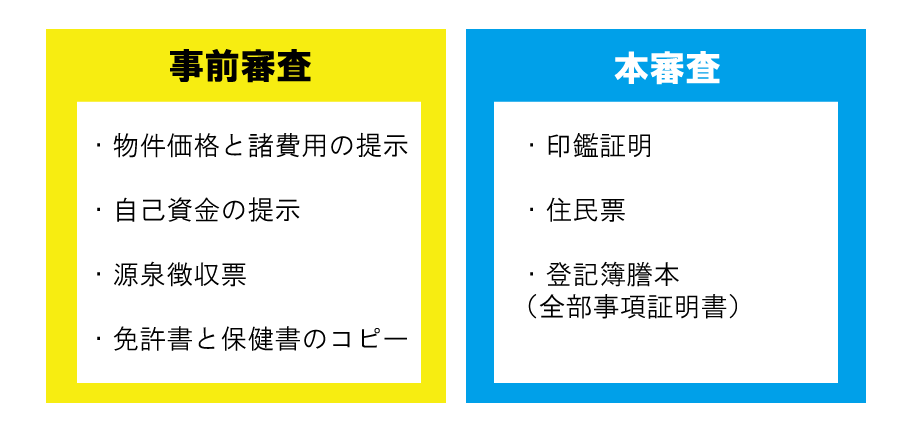

住宅ローンの審査には、事前審査と本審査の2段階の審査が行われます。

銀行によって、それぞれ事前審査と本審査の内容が違いますが、一般的にそれぞれの審査はどういう内容になっているのかを見てみましょう。

事前審査ではどんな審査をするのか?

銀行によって審査内容は異なりますが、住宅ローンの事前審査では人に関する審査が多いようです。

詳細については後述しますが、

銀行の定めている基準を満たしているか?

返済負担率は問題ないか?

その他個人情報の内容により、申告されていない借入や分割払いが無いかを確認されます。

本審査では、何を審査するのか?

住宅ローンの事前審査をクリアすれば、次は正式申し込みをして本審査に進みます。

この時は住民票や印鑑証明・所得証明など公的な書類が必要になり、事前審査では調査していなかった、不動産の担保評価などが行われます。

ですので、事前審査では満額問題なく住宅ローンの申込み金額で承認が下りていたのに、本審査で減額になった。

というケースはこの担保評価の問題になっています。

住宅ローンに通らなかった時の再審査の注意点

審査の詳細については、後述するとして、まず申し込みにあたっての注意点は何でしょうか?

住宅ローンの審査に出す回数は2回まで

住宅ローンの審査が通らなくて、何行かの銀行に申し込みをした。

という人もいますが、銀行によっては、3件審査に出しただけで、住宅ローンが通らない。

というところもあります。

住宅ローンの審査に出すと、個人信用情報機関(CIC、JICC、全国銀行個人信用情報センター)に他に借り入れがないか与信をかけますが、それをされるといつどこの銀行が住宅ローンの審査のために、調べました。

という情 報が6ヶ月間残ってしまいます。

報が6ヶ月間残ってしまいます。

ですので、この情報が多ければ、銀行は審査の時にこの人は何回も住宅ローンの審査に断られたんだな?という判断をされてしまう場合があるのです。

最近では、より良い条件の住宅ローンを調べるため、いくつかの銀行に一括で住宅ローン申し込みができるサイトもありますが、こういうところを使うと、もしそこで審査が通らなかったら、その後の銀行選びや審査に影響することが考えられます。

他の借入金などは正直に申告しましょう

住宅ローンの審査に出す時、最大の審査ポイントは返済負担率がクリアできているかが最大のポイントです。

ですので、申し込み時に車のローンやリボ払い、分割払い、カードローンやキャッシングなどありましたら、正しく申告しておきましょう。

案外見落とすのが、携帯電話の分割払いです。

銀行によっては、携帯電話の分割は返済負担率に入れないところもありますが、それは銀行の判断になりますので、できれば正しく申告しておきましょう。

また、住宅ローンの審査に出す前に、カードローンを事前に返済する人もいますが、そういったケースでもその旨を申告しておく必要があります。

審査の時にまだ完済の情報が反映されていなければ、その時点で否決になる可能性があるのです。

審査の流れ

住宅ローンの審査の流れですが、まずは事前審査の申し込みをします。

この時は、購入物件、購入価格、諸費用などの情報が必要になり、自己資金がいくら用意できるのか、などの明確にしてから「住宅ローンの申し込み金額」「返済年数」を決め、事前審査に出します。

事前審査の承認がおりましたら、次は公的証明と共に本審査の正式申し込みをします。

本審査も承認がおりましたら、お金を借りる契約「金銭消費貸借契約」(金消契約)を銀行で締結し、その1週間くらい後に融資実行(決済)が行われます。

住宅ローンの審査期間の目安は

住宅ローンの審査期間はだいたいどれくらいになるのでしょうか?

これも銀行によって少し違うのですが、一般的な期間の目安を案内したいと思います。

事前審査は通常2日から1週間以位

事前審査の場合は、物件調査をしない銀行の場合は、早ければ申し込みをした翌日に返事がきます。

この場合は、勤務先、勤続年数、前年の所得(源泉徴収票の内容)による返済負担率、個人情報の内容などに基づき審査が行われます。これらの内容でスコアリングで点数が出て審査結果が出てきます。

銀行によっては、事前審査でほぼ本審査と同じレベルの回答を出すところもありますが、その場合は、物件の現地調査や担保評価なども審査しますのでやはり1週間くらい期間がかかります。

本審査は通常10日から1か月位

本審査の場合、正式申し込み書に住民票や印鑑証明、や所得証明など公的な証明書を添付し申請します。

そこで事前審査の内容は正しいか確認されます。

それと不動産の担保評価などの審査もされます。

また平成30年1月からは、反社会的勢力に登録されているかも調査しないといけないので、事前審査より時間がかかると言われております。

住宅ローンに通らない場合は審査基準をチェックしてください

もちろん、住宅ローンに通らない場合は、銀行の審査基準をチェックしてください。

ここでは一般的な審査基準を紹介したいと思います。

ここで基準をクリアしていないから住宅ローンが通らないということもないですが、一応基準として見てていただければと思います。

本人の属性に関すること

住宅ローンの審査では、「本人の属性」と「担保評価」が基準になると前述しました。

ここでは、「本人の属性」となる勤務先情報について説明するとともに、本人の情報で通常より審査確率が悪くなる懸念がある事項を掲載します。

住宅ローン完済時の年齢

一般的な住宅ローンの完済年齢は80歳までとなっていますが、だからといって54歳の人が25年の住宅ローンまたは、59歳の人が20年の住宅ローンを申し込んでも問題ないのでしょうか?

住宅ローンの審査は、あくまで最後まで返済できるのかを審査しますので、申し込み時の年齢と住宅ローンの完済時の年齢も審査に影響されてきます。

定年後も住宅ローンの返済があるような申し込みの場合、 まずは60歳時点での住宅ローンの残高が2000万円を超えるような場合は、審査が厳しくなる傾向があります。

まずは60歳時点での住宅ローンの残高が2000万円を超えるような場合は、審査が厳しくなる傾向があります。

この場合は、住宅ローンの申し込み時点で定年時に退職金はいくらあるので、そのうちいくら返済する。

とか年金はどれくらい見込みがあるので、そこから返済する。

というふうに具体的な返済計画を銀行に伝えるのがいいでしょう。

退職金については、退職金規定やねんきん定期便など客観的な資料をつけるのもいいかと思います。

また、完済時の年齢が80歳未満となっていても銀行によって申し込み年齢に上限があるところもあります。その場合はそれ以上の年齢での申し込みができません。

独身の人の場合(男女問わず)

最近では、あまり言われなくなりましたが、今でも銀行によっては独身の方の住宅ローンの審査が厳しい場合もあります。

独身の方の場合、審査をスムーズに通すには頭金を用意しておくのがいいと思われます。

最近離婚した方の住宅ローン

新規の審査の場合は、独身の方と同じような審査内容になると思うのですが、住宅ローンの借り換えの場合、離婚が条件になると、審査が厳しくなるという話を銀行の担当者から聞いたことがあります。

これは、特に男性の方が一人で残って生活する場合です。こういったケースは延滞率が上がる傾向があるため、審査が厳しくなったということでした。

夫婦だけど奥さんだけで住宅ローンの審査をした

この場合、多くの銀行はご主人の連帯保証人を請求されます。

銀行にとってはご主人の保証というよりご主人の個人情報が問題ないか調べたいからです。

奥さんだけの申し込みの場合、どうしてもご主人は住宅ローンを申し込めない何か原因があるのでは?と勘ぐるからです。

ですのでご主人の個人情報さえ問題なければ、何も影響はありません。

外国人の場合

外国人国籍の場合は、永住許可があれば問題ありません。

もし永住許可がなければ、一般的な銀行での住宅ローンの審査は通りにくいです。この場合、外資系の銀行などで審査をしてもらうのがいいと思います。

入居者によって審査が変わる?

子供の人数によって教育資金は大きく変わりますので、子供が多いと住宅ローンの審査に影響するのでは?と、特に我々ファイナンシャルプランナーは考えてしまいます。

ですが、今のところ子供の人数が住宅ローンの審査に影響するとはあまり聞いてません。

また、ご両親と同居の場合でも問題はありません。

問題なのは、兄弟と同居する場合。

このケースは少し注意して見られる傾向があります。いずれ結婚して出て行けば、「他人」となる兄弟となぜ一緒に住むのか?という見方を銀行はするからです。

住民税、所得税い、固定資産税などの納税状況による審査の影響は?

当然住宅ローンの審査は、今後住宅ローンを遅滞なく返済できるかを審査しますので、税金などの滞納があれば審査は通りません。

審査に出す前に税金の滞納などありましたら、支払いを済ましておきましょう。

また住宅ローンの借り換えの時は、固定資産税の延滞の場合は支払えば問題ありませんが、放っておいて差し押さえがついてしまうと、住宅ローンの審査は難しくなってきますので注意しましょう。

勤務先に関して住宅ローンの審査で注意することは?

さて住宅ローンの審査をする時、勤務先などどういうところを審査で見られるのでしょうか?

勤務先に関すること、業種など

あまり、表には出ていませんが勤務先の職種などによって審査が厳しくなったりする場合もあります。もちろんどの銀行もそうということはありませんが、少し厳しめに見られる業種を私の経験から上げせさせていただきます。

金融業者・パチンコ業の住み込みなどの従業員・トラックの運転手・ドライバーなどがそれだけで審査基準が厳しくなるという話を聞いたことがあります。

雇用形態

正社員の場合は、問題ないのですが最近では、派遣会社や契約社員など雇用形態も色々あり、正社員でないと審査をしてもらえない銀行もあります。また派遣の場合は3年以上勤続年数が必要など、こちらも銀行によって色々と基準があります。ちなみに派遣社員でも通常の正社員の方と同じように審査をしてもらる銀行も当然あります。

勤続年数

一般的には、勤続年数は3年以上が望ましいと言われておりますが、おすすめなのは、前年の源泉徴収票が1年分出るのがいいと思います。

銀行によっては1ヶ月以上であれば申し込み可能なところもあります。

しかし、その場合は全ての給与明細が必要になってきます。

また勤続年数が3年未満の場合、前職の会社や勤続年数も聞かれますので、あまり転々と転職している人も審査に影響を受けます。

給料で歩合給の多い場合は審査に影響される

住宅ローンの事前審査の申込書の中で、給料のところで、固定給・歩合給などチェックするところがあります。そこの歩合給にチェックをして審査に出すと、最低でも3ヶ月分の給料明細を出してください。

と言われます。

その中で、あまりにも歩合の金額が大きく増減している場合は、源泉徴収票の所得より少なく審査される場合もありますので要注意です。

最低年収を満たしていない

銀行によっては、住宅ローンの審査を受け付けるにあたり、最低いくら以上の年収がある方、と住宅ローンの商品説明欄に明記されている場合がありますので、その場合は、その基準をクリアしていることが条件となります。

会社の役員の場合

勤務先が法人で代表者やその他役員の肩の場合は、審査する時に源泉徴収票以外に会社の決算書3年分が必要になります。この場合、源泉徴収票の所得は住宅ローンの返済負担率をクリアしていても、会社の決算内容が悪いとその影響で住宅ローンが通らないというケースもあります。

また、役員だけど代表取締役でなく、決算書を持ち出せない立場の人もいると思います。

その場合は、銀行に交渉して決算書無しで審査をしてもらいます。

自営業者の場合

自営業者の方でよく相談に来られるのですが、売り上げは結構あるのですが、住宅ローンの審査が通らないという相談です。

こういった方は、売り上げはしっかり上げているのですが、その分経費も多いため、結局申告所得で見ると返済負担率をクリアしていない。といったパターンです。

銀行によっては、申告所得のみで審査をするところと、それに青色控除や専従者給与を足して申請できるところもあります。専従者給与を足すと当然専従者の方の保証(収入合算)が必要になります。

その他、実際にお金の出ていっていない経費である減価償却費も所得に加えて審査してもらえる銀行もあります。

国民健康保険の場合

個人事業主に雇用されて入り方などで、たまに社会保険が国民健康保険になっている人もいらっしゃいます。この場合、一般的には、勤続年数3年以上など通常より審査が厳しく見られる可能性もあります。

住宅ローンの借入金額に関すること

住宅ローンの審査で重要なのが、今後返済していけるのか?というところを見られます。

ですので、今の年収、今後の住宅ローンなどの返済額がいくらなのか?

収入に対するローンの返済額の比率は?

つまり返済負担率を見られるということになります。

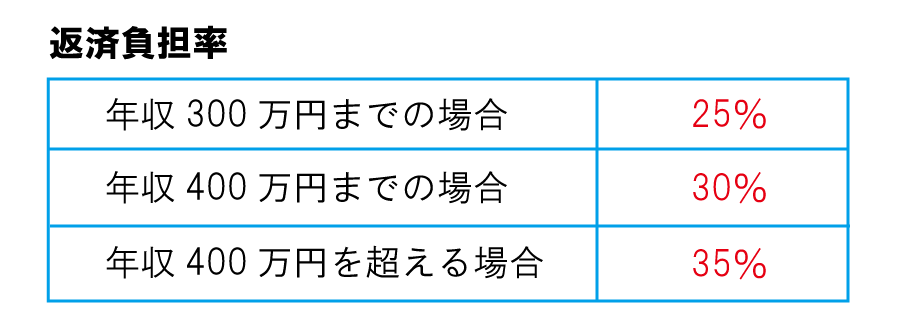

返済負担率

返済負担率とは、年収に対する住宅ローンなどの返済額の割合のことを言います。

銀行によっては、若干返済負担率の基準が違いますが、一般的には、

などの設定になっています。

例えば年収が500万円の方でしたら、年間の返済額が35%の175万円までとなります。

月に換算すると、約145,000円以内の返済に抑えないといけないということになります。

住宅ローンの審査金利

先ほどの返済負担率は、住宅ローンの返済額などで計算しますが、今の住宅ローンでは変動金利で借りると金利が0.6%代になっています。

その場合、住宅ローンの返済額を0.6%で計算するのでしょうか?

変動金利ですので、金利が変わらない保証がありませんので、各銀行は住宅ローンの審査用の審査金利を設定しています。その金利が多くの銀行が3%程度で見ているところが多いようです。

返済負担率をクリアしているか確認するには、昨年の年収と今回審査に出す住宅ローンの返済額を3%で計算し、それ以外のローンがあれば、その金額もプラスして返済負担率をクリアしているのか確かめる必要があります。

住宅ローンの審査の年収って何で確認するの?

自営業者の収入は所得金額で計算すると先ほど述べましたが、会社員の方の収入は何で見るのでしょうか?会社員の場合の収入は税込み年収になります。

源泉徴収票で見ると左上部分の一番金額を大きいものが年収として見てもらえます。

つまり、返済負担率を計算するには、その金額で試算することになります。

諸費用と頭金の設定

昔は、住宅ローンは購入価格の8割までが望ましいと言われていましたが、今は金利が低いので頭金を貯めるより低金利の今、住宅ローンを組む方がいいと言われています。

そのため全額を住宅ローンで申し込むことも可能になっています。

マイホームの購入では、物件価格以外に諸費用が必要になってきます。

諸費用については、新築住宅の場合は、物件価格の5%程度、中古住宅の場合は10%程度と言われています。

この諸費用ですが、銀行によっては住宅ローンとして借りれないところもあります。また借り入れができても諸費用ローンとなり、通常の住宅ローンより金利が高いケースもありますので、審査に出す前に銀行に確認することが望ましいを思います。

他の借入れの状況

先ほどの返済負担率を計算する上で、大きく影響するのが、他のローンなどの借り入れ状況です。

住宅ローンと比べると借り入れ金額は少ないのですが、返済負担率を計算する上では、月々の返済金額で計算しますので、割合が多くなってきます。

例えば、50万円のローとしても月々5万円返済していると、年収500万円の人も場合、先ほどの例では、月々145,000円以内に抑えないといけませんので、住宅ローンの返済額は3%で計算して95,000円以内に抑えないといけなくなります。

車や商品購入のローン

車などのローンの場合、月々の返済額をプラスして返済負担率を計算します。

ここで一つ注意していただきたいのは、ボーナス払いがある場合です。例えば月5万円の返済でボーナスの時に11万円返済している場合は、月々の返済額は6万円としてボーナスを月々にならして計算されます。

カードローン・キャッシング・クレジットカード リボ払いも審査に影響されます

カードローンやクレジットカードのキャッシングやリボ払いなど、一括払いでないものは、ローンと見られますので、住宅ローンの審査に影響します。

消費者金融があっても大丈夫?

消費者金融から借り入れがある方は、要注意です。

たまに銀行から借りていると思っていても消費者金融から借りているようになっている事もあります。

これは、窓口は銀行なのですが実際は消費者金融が取り扱ってるようになっている場合などです。

この場合は、返済負担率などクリアしていれば大丈夫なのですが、初めから消費者金融に申し込んでお金を借りている場合は、それだけで審査が通らないことがあります。

また、銀行によっては年収の半分以上ローンがあるとそれだけでも審査に通らないこともあります。

個人信用情報に関すること

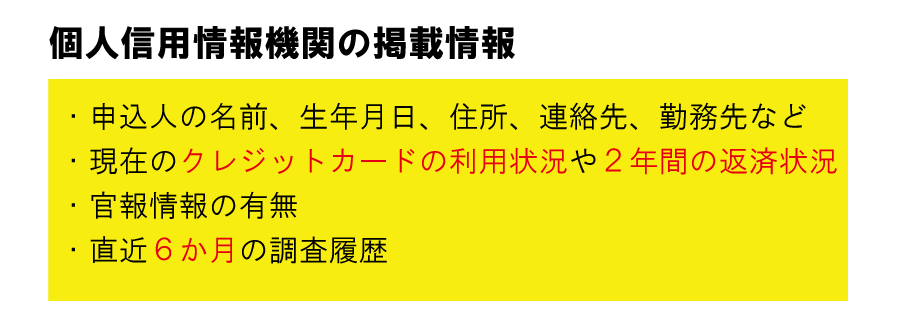

個人信用情報機関は、「CIC」「JICC」「全国銀行個人信用情報センター」の3社があります。

住宅ローンの審査では、この3期間の情報を取り寄せ審査を行なっています。

さて、この機関にはどういう情報が掲載せれているのでしょうか?

などが掲載されております。これを見ると現時点の借り入れ状況や返済内容などがわかります。

過去に借入れで返済が遅れたことがたびたびある

個人信用情報を調べると、過去2年間の返済実績がわかりますので、そこで度々延滞がありますと、審査にも影響しますので、注意しておうく必要があります。

携帯の分割払いを甘く見るな

携帯電話の分割払いもこの個人信用情報に掲載されていますので、こちらの支払いはきちんとしておく必要があります。

結構前に携帯会社ともめて、支払いを止めている方がたまにいらっしゃいますが、そのまま放っておくと、延滞情報(異動)登録されてしまいます。

信用情報機関に「異動」の文字がある

異動情報とは、返済が滞って3ヶ月以上放っておくと、異動情報に掲載されてしまいます。

異動情報に掲載されてしまいますと、その問題が解消されてから5年間情報が残りますので、この異動情報が掲載されている期間は、通常の銀行では住宅ローンの審査に極めて通りにくくなります。

過払い請求をした場合の情報は?

個人信用情報に情報を掲載するのは、情報機関ではなく金融会社などになります。

ですので、過払い金の請求をした場合、通常、例えば正常の契約は金利29.2%で契約していて過払い金請求で金利15%で計算し直して精算した場合ですが、金融機関によっては、正常弁済扱いされていないという登録になる場合が多いようです。

この場合は、最終の精算の時に、個人情報に通常返済として登録してもらうことを条件にして交渉するのが望ましいです。

全国銀行個人信用情報センターに官報情報がある

官報情報とは、過去に自己破産や個人再生などの裁判所が介入して債務を整理した場合に官報に記載されたという情報が掲載されます。

この情報が掲載されると、解消から10年間情報が残りますので、この期間も一般の銀行では住宅ローンの審査は 通りません。

過去に官報に記載された

先ほどの全国銀行個人信用情報センターの官報情報が10年経ち消えたので、住宅ローンの審査に出しても通らない人が多くいます。

これは、官報情報自体を銀行の保証会社が保有しており、10年越えてもその独自の情報で審査しているためです。

そういった情報を蓄積している銀行では、たとえ個人情報が消えたとしても審査に通らなくなります。

スーパーホワイトってなに?

また意外にも、個人情報を見ると借り入れやクレジットカードをまったくもっていない。

情報機関に何も情報が記載されていない人もいます。

これらの人の情報をスーパーホワイトといい、これも住宅ローンの審査がなかなか通らなくなります。

ある程度住宅ローンを申し込む年齢になって、いくらイヤだからと言ってカードを1枚も持っていないというのは、過去に自己破産などしカードを作れなかった理由があるのでは?と思われるためです。

そいう方は、住宅ローンの申し込みの前にクレジットカードは何枚か保有してからの方が審査に通る確率が上がるかもしれません。

物件や不動産に関する住宅ローンの審査や担保評価

さて、今までで本人の属性や勤務先など問題がなければ次は物件関連の審査になります。それでは、銀行は物件のどういうところをみて審査しているのでしょうか?

物件が銀行の融資条件を満たしていない

家を建てる時は、建築基準法の基準にクリアした建物を建てる 必要があります。

必要があります。

建築前に役所に建築確認を申請致します。

通常は、この申請した図面通り建物が建てられます。

建築中も問題がないか、中間検査と完了検査が行われ、問題がなければ検査済証が交付されます。

このような物件ならいいのですが、たまに、建築確認より面積が大きい物件なども実際には存在します。こういった物件を違法建築といい、容積率オーバーの物件や建蔽率オーバーの物件などが、それに当たります。

また建築後の増築で登記を変更していないものも、取り扱い出来ない場合もあります。

戸建住宅の場合は、土地の面積が40㎡以上でないと、住宅ローンの審査が通らないなど、銀行独自の基準があるところもあります。

43条但し書き道路って?

建築基準法では、建物には「幅員4m以上の建築基準法上の道路に、2m以上接道していないと家は建てられない」とあります。

だからといって、この値をクリアしている道路に接していればいいのかというと、そうではありません。

道路には、建築基準法で42条1項、2項で定められてる道路があり、そこに定められていない道路を43条但し書き道路か単なる道路となります。

建物を建てるには、42条の道路である必要があるのですが、それ以外の道路で建築時に建築審査会の許可が得られる道路の事を43条但し書き道路といい、この道路の場合は、銀行では取り扱いを行わない場合があります。

また、取り扱いできても、その道路が本人のものでないといけない。

とか、まわりの住民の印鑑が必要になったりする場合がありますので、43条但し書き道路の接道の土地の場合は事前に確認する必要があります。

中古住宅の場合

中古住宅の場合、住宅ローンの審査で影響されるのは「担保評価」と「返済年数」です。

新築住宅の場合の借入年数は完済時80歳までなら最長35年(一部50年の銀行もありますが)になりますが、中古住宅の場合は、銀行によって築年数を意識しないところや、築年数50年まで。などと建物の経過年数で住宅ローンの最長年数が決まってしまうところもあります。

具体的には、築25年の中古住宅を購入しようとした場合、住宅ローンの年数は50年から25年を引いた25年になるわけです。

(実際には端数切り捨てなので、24年になります)

また銀行により、木造住宅・鉄筋住宅によっても耐用年数を独自に決められているところもありますので、こちらも事前に確認しておく必要があります。

建築業者や不動産業者によって住宅ローンの審査が通りにくくなったりするの?

住宅ローンの審査は、大手の住宅会社や不動産会社の方が有利なのでしょうか?

審査に関してはそういうことはまずありません。

ただし優遇金利はつきあいの大い取引先の場合は、大きくなる可能性もあります。

ただこれも交渉次第ですが・・・。

建築会社や不動産会社で審査など影響することはまずありませんが、まれにその業者名が出るとそれだけで審査がアウトになってしまうこともあります。

これは、過去に不動産の売買価格を不正に高くしていた。

とか銀行を騙して契約を行ってきた場合です。

これらの業者は銀行の情報として取引NGになっている業者です。

こういった業者の場合、たとえ家を建てる本人が住宅ローンを申し込みにだしても、請負契約や売買契約書でその業者の名前が出ることで審査が非承認になってしまいます。

健康状態は関係ある?

住宅ローンの審査に健康状態は関係あるのでしょうか?

そう住宅ローンを借りるためには、団体信用生命保険に加入しなければなりません。

そのため健康状況に問題がありますと、団信に加入できなくなってしまいますので注意しましょう。

団体信用生命保険の加入は必須?

多くの銀行は団体信用生命保険への加入は必須です。加入できないと審査が通りません。

糖尿病や高血圧、過去にガンになった方などは、団信に加入できないのでしょうか?

糖尿病や高血圧の方などは、薬を服用してその時の数値が正常である場合などは比較的審査に通りやすかったりします。

また、過去にガンなどに罹患した人なでも長年経過しており告知事項の対象事項にあてはまらなければ、申告の必要はありません。

ただし、ガン団信や3大疾病団信などオプションのものは、何年経っても告知する必要がありますので、その場合は一般団信で申込みすることになります。

団信に加入出来ない場合は?

団信に加入出来けれ一般的な銀行では、審査がとおりません。

では、その場合はどうすればいいのでしょうか?

その場合は、住宅金融支援機構のフラット35を利用する方法があります。

ただし、万一の時の不安がありますので、その場合でも今後ローンが払っていけるのか?

など十分なシミュレーションをしておくことをおすすめします。

住宅ローンの借り換えの審査では

住宅ローンの借り換えでも審査に関しては、購入などと同じです。

ただ借り換え特有の審査で返済実績を見られます。

住宅ローンの支払い遅延がある場合

返済実績とは、直近1年間の住宅ローンの返済状況を審査されます。

厳しい銀行では1日でも遅れがあれば、審査の受付をしてもらえないところもあります。

多少の事でしたら、給料振り込みをその銀行に指定するなどの交渉で審査が通るケースもあります。

住宅ローン審査に必要な書類

これまで、どういったことを審査されるのか見てきましたが、ここではどういった書類で確認するのか見ていきたいと思います。

事前審査で必要な書類

事前審査では、どういった書類が必要になるのでしょうか?

銀行によっても違いますが一般的は事前審査の必要書類となにをチェックされるのか見ていきましょう。

運転免許証の写し

運転免許証で本人の確認をします。事前審査に記入した事柄に間違いがないかのチェックです。

当然名前、生年月日、住所に違いがないかを確認されます。

また、運転免許証では、免許番号もチェックされます。

ここで一番末尾の番号の数字が大きければ、そこで審査に通らない場合もありますので、その数字が3以上の方は注意してください。

健康保険証の写し

健康保険証では、勤続年数の確認をされます。

健康保険の資格取得日=入社年月日とみなされますので、事前審査申込書に記入した入社日と健康保険証の取得日が違うと質問が来ますので、あらかじめ理由がある場合は、申込み時に伝えておくのがいいでしょう。

理由としては会社の合併や、保険組合の変更、それまで会社が社会保険に加入していなかったなどのケースが考えられますが、取得日が3年以上あれば、あまり言われませんが、それ以内の場合は、勤務先から在職証明を出してもらうか、年金事務所にて加入期間の証明をとるように言われるケースもあります。

収入証明の書類は、会社員、会社役員、自営業者で異なります

会社員の場合は、事前審査の時点では直近の源泉徴収票で収入を見てもらえますが、会社の代表者や役員の方については源泉徴収票も必要なのですが、それ以外に直近3年分の会社の決算書も必要になってきます。

会社役員の方は、源泉徴収票で返済負担率がクリアしていても、この決算書で債務超過や直近赤字などの悪い情報があると審査にひっかかる場合もあります。

また、個人事業主のような自営業の方は、確定申告書3年分提出する必要があります。

収入として見てもらえる部分は、所得金額になります。

物件に関する資料

物件に関する資料ですが、購入物件などにより提出書類が変わってきます。

土地を購入しその後建物を建築する場合

まず土地を購入してその後建物を建築する場合、この場合は不動産屋さんでもらう不動産の売り出し資料を提出します。

ただし、その後建物の住宅ローンも必要になりますので、できれば建物の予算もあらかじめ決めておく必要があります。

建て替え(注文住宅)の場合

建て替えの場合は、土地はご自身か親族のものと思われますので、その場合は建築する建物の間取り図面と見積書が必要になります。

また土地の登記簿謄本や重要事項説明書などもあれば審査がスムーズになります。

また、土地の所有者が親族の場合は、事前申込書に「担保提供者」のところに記入する必要がありますので記入してもらいましょう。

建売住宅・マンション・中古住宅の場合

この場合も、不動産の時と同じく事前審査の時は売り出し(販売)資料になります。

銀行にとっては、いくらで買うのかが把握できればいいのですから、実際に契約や申込みする場合、値引き交渉などもすることがありますが、その場合は本審査の時に値引き額を差し引いて申込みすることになります。

借り換えの場合

住宅ローンの借り換えの場合は、不動産業者や建築会社などに資料をもらえないので、購入時の売買契約書や請負契約書などと重要事項説明書が必要になります。

その他提出した方が良い書類

基本的には、事前審査による必要書類は記載したとおりですが、ここでは提出しておいた方が審査が有利になったり不利にならないことがありますので、是非参考にしてください。

自己資金やそれ以外の貯蓄があればその通帳のコピーなどがあれば、審査が有利に運びます。

逆に車のローンやカードローンなどありましたら、その返済明細のコピーを提出しておくのも有効です。

返済明細のないものでしたら、せてめ今のローン残高の分かるものを提出しておくのがいいでしょう。

事前審査に記載したローン残高と個人信用情報の残高が違う場合に有効です。

本審査(正式申し込み)で必要な書類

事前審査で承認がおりれば、いよいよ本審査に入ります。

本審査では、事前審査の時に提出した資料の公的証明など補完的な資料を提出します。

本人確認に関する公的な証明書

免許証の写しを提出しているのですが、それ以外には住民票と印鑑証明書を提出する必要があります。

そう、本審査の正式申込み書類は実印を使用しないといけません。

住民票で家族(入居者)を確認します。

印鑑証明や住民票は銀行保管、保証会社保管、抵当権設定のため法務局に提出するため一般的には印鑑証明書3通、住民票(家族全員)2通を提出します。

公的な証明書が必要

所得証明ですが、事前審査と同じく会社員の方やその他の場合で提出書類が変わってきます。

会社員の場合は、直近の課税証明や住民税決定通知書が必要になります。

会社役員の方は、それ以外に会社の納税証明書3年分などが必要になる場合があります。

自営業者の場合は、課税証明書3年分に加え税務署から納税証明書その1、その2などが3年分必要になってきます。

物件に関する資料

本審査の場合は、物件の金額など確定している必要がありますので、その証明書類としては契約書などになります。

土地を購入の時は、「不動産売買契約書」が建物を建築する場合は「工事請負契約書」その他の場合も不動産売買契約書あるいは請負契約書と両方必要になる場合があります。

当然契約書には収入印紙を貼っておく必要があります。

また、外構など売買契約書や請負契約書に金額がないと住宅ローンで融資を受けられない場合もありますので注意してください。

住宅ローンが通らなかった(審査に落ちた)場合の対策は

これまで、審査の内容などを見てきましたが、もし一度住宅ローンが通らなかった場合や、住宅ローンを申し込もうと思っているが審査に関してなんらかの不安があるかたは下記の内容を参考に対策を立ててください。

住宅ローンが通らなかった原因を考え、心当たりが無いならまず個人信用情報を調べる

今までの内容で、返済負担率もクリアしていて、勤続年数も 問題ないのに審査が通らない場合、はっきりとした理由が分からない場合は一度個人信用情報を取り寄せてみましょう。

問題ないのに審査が通らない場合、はっきりとした理由が分からない場合は一度個人信用情報を取り寄せてみましょう。

「個人情報の開示」といって、各信用情報機関に請求することが可能です、最近ではネットですぐに開示が可能なところもありますので、費用がかかりますが、まずこちらで自分の情報を確認してみましょう。

結構昔に買い物をしたが途中で支払をしていなかったもので、請求が来ないので放っておいたものなどが延滞(異動)となって残っている場合もあります。

多いのが、携帯電話の分割支払い、途中で引っ越しして請求が来なくなってそのままにしておいたもの。

なども出てきますので確認が必要です。

結構間違っている!住宅ローンに申込み前にやってはいけないこと

住宅ローンの申込みする前に、消費者金融やクレジットカードのキャッシングやカードローンがあるので、審査に出す前に清算したりカードの整理をするかたがいますが、これって効果があるのでしょうか?

審査に出す前に整理しても、その内容は個人情報で出ますのでまったく意味がありません。

ぎゃくに、怪しい動きをしているので警戒される場合もあります。

ローンを消すために一時的に誰かに借りて住宅ローンの融資金から返済する。

などと思われるとまず審査は通りません。

この場合は、どの金融機関にいくら借りてますが、この自己資金で住宅ローンの審査の承認がおりましたら返済します。

と言って住宅ローンを申し込んだ方が、担当者としても保証会社に話をもっていきやすいと思います。

個人信用情報の履歴をリカバリーしたいなら、時期をみることが大事

個人情報にキズがあり、現時点では住宅ローンの審査に通らない場合はどうすればいいのでしょうか?

個人信用情報機関に掲載された情報は、解消していればいつか消える日があります。

その時までは銀行への申込みは厳しいですが、それまでに他のローンなどあれば、延滞を無くすように努力しましょう。

また、自己破産などでクレジットカードが1枚もない場合は、CICとJICCの情報が消えてから、クレジットカードを2~3枚作っておくことが必要です。

これは、銀行情報とCICなどは情報の保有期間が異なるためです。これにより「スーパーホワイト」を回避しておきましょう!

カードローンやリボ払い、その他のローンが多い場合

一般的には、どれかを返済して月々の返済額を下げて、返済負担率をクリアすることを条件として住宅ローンを申し込みますが、どうしても返済出来ない場合は、住宅ローンと一緒に「おまとめローン」を利用する方法があります。

おまとめローンを利用すると、返済期間が30年まで延ばせるのと、金利も3%以内に引き下げられるので月々の返済額が下がるので、住宅ローンの審査に通る確率も高くなります。

個人情報で異動などの事故情報があり借りられない場合は

異動など事故情報があると、その時点では金利の高いところで借りるしか方法がありません。

また、自己資金か他の不動産の担保が必要なので、結構審査が厳しくなってしまいます。

それ以外の方法としては、やはりお金を貯める習慣をつけて、次に住宅ローンを申し込むまでに他のローンの残高を下げる事が必要になります。

方法としては、節約などして浮いたお金を返済に充当していくのがいいですね。

節約方法

節約方法としては、家計のレベルを下げずに支出を減らす方法としては、「携帯電話の見直し」「保険の見直し」「車の見直し」などが大きな改善になりますね。

まとめ

住宅ローンの審査について書いてきましたが、これらをご自身でクリアさせていくのは、非常に困難かと思います。気になることがございましたら、気軽に無料相談をご利用ください。

ここまで、住宅ローンの審査の攻略法を書いてきましたが如何でしたでしょうか?これ以外にも聞きたいことがございましたら、電話やメールにてお問い合わせ頂ければと思います。もし、自分で審査を攻略出来ない場合は、ご相談ください。